- 7,294

- 32,447

Xin chào cả nhà!

Sau đây là chia sẻ của Steve Burns trên trang newtraderu.com.

Steve Burns là trader chuyên nghiệp với vài thập kỷ kinh nghiệm giao dịch. Với ngần ấy thời gian chinh chiến trên thị trường chắc chắn sẽ tích luỹ cho ông những bài học kinh nghiệm vô cùng đáng giá không chỉ cho trader nói chung, mà còn cho trader newbie nói riêng.

Hãy cùng xem 5 điều mà Steve Burns ước ông đã biết khi mới bắt đầu giao dịch là gì nhé!

Sau đây là 5 bài học quan trọng nhất mà tôi đã học được từ rất sớm trong trading, hy vọng chúng có thể giúp những người mới bắt đầu hoặc những trader đang nản chí với sự nghiệp trading của mình.

Khi bạn bắt đầu với tư cách là một trader mới:

Các trader mới nên học những bài học đầu tiên của họ với một tài khoản nhỏ. Sự thôi thúc giao dịch càng lớn càng tốt với ước mơ kiếm tiền nhiều và nhanh hầu như luôn là con đường dẫn đến thất bại, ngay cả khi bạn gặp may mắn sớm. Hãy bắt đầu từ tốn và chậm rãi khi bạn phát triển một hệ thống giao dịch với lợi thế mà bạn có thể thực hiện cùng kỷ luật.

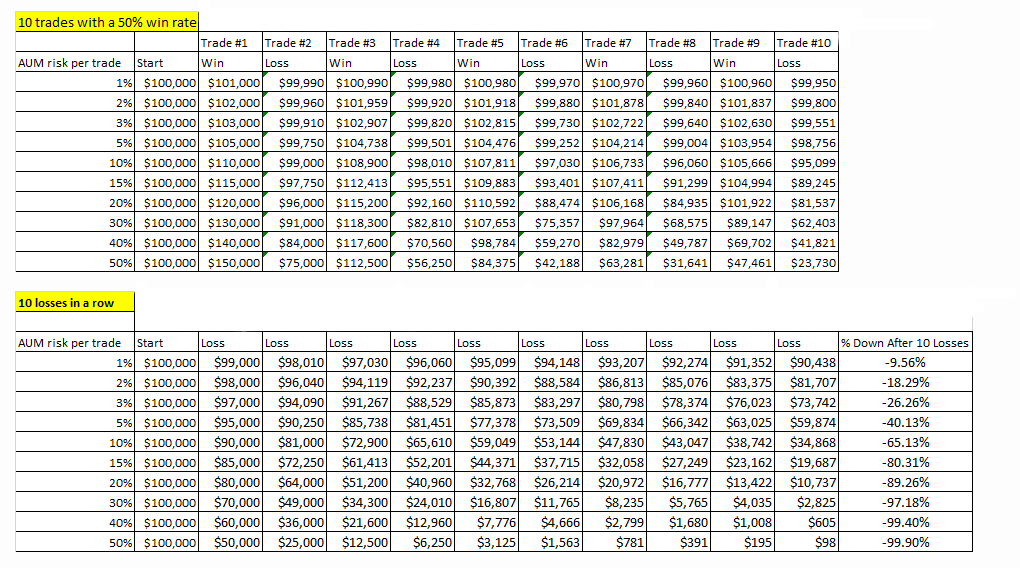

Đây là lý do tại sao việc giao dịch với phần lớn số vốn của bạn trong một giao dịch là rất nguy hiểm.

Hình ảnh dưới đây cho thấy sự phá huỷ vốn, không chỉ đối với chuỗi thua, mà còn đối với chuỗi 10 giao dịch với winrate 10%; xen kẽ giữa thắng và thua.

Có rất nhiều điều khiến các trader mới thất bại, nhưng một trong những lý do chính khiến các trader thua lỗ là vì họ không hiểu được phép toán của sự phá huỷ vốn. Bạn càng có nhiều vốn rủi ro cho mỗi giao dịch, thì bạn càng nhanh chóng mất nó trong các trade thua. Một khi vốn của bạn đã cạn, bạn phải mất một khoản lợi nhuận lớn hơn những gì bạn đã mất ban đầu để được hoà vốn.

Quản lý rủi ro là các thông số cụ thể mà trader đưa ra khi giao dịch để hạn chế thiệt hại trên các vị thế đi ngược lại với họ. Dừng lỗ, đinh cỡ vị thế và trailing stop là tất cả các cách để quản lý rủi ro trong trading.

Lệnh stoploss có ý nghĩa như tên của nó: "stop your loss" (ngăn chặn thua lỗ của bạn). Stoploss đặt rủi ro được xác định trước cho giao dịch của bạn ở một mức giá cụ thể. Bạn biết mức giá mà bạn sẽ thoát ra khi vào lệnh. Dừng lỗ là mức giá rủi ro được định lượng của bạn, sẽ cho bạn biết một giao dịch là trade thua nếu giá đi xa hơn điểm dừng lỗ đó.

Bước đầu tiên để xác định mức dừng lỗ của bạn trong một giao dịch là xác định "Nếu cú trade này có diễn ra thuận lợi với tôi thì giá không nên đi đến ngưỡng cụ thể này, cú trade sẽ khó có thể thành công và tôi sẽ cần phải thoát ra." Một điểm dừng lỗ phải có đủ không gian để bạn không bị stopout với những hành động giá thông thường, nhưng phải ở mức giá thực tế có ý nghĩa, cho thấy hành động giá không còn ủng hộ với quan điểm ban đầu của bạn.

Một trong những nguyên tắc đơn giản mà trader có thể tuân theo để đảm bảo thành công lâu dài là không bao giờ mạo hiểm hơn 1% tài khoản giao dịch cho bất kỳ cú trade nào. Điều này không có nghĩa là giao dịch với 1% vốn tài khoản của bạn dưới dạng quy mô vị thế hay 1% chuyển động của hành động giá. Điều đó có nghĩa là điều chỉnh kích thước stoploss và vị thế của bạn dựa trên độ biến động của cổ phiếu, tiền tệ, hàng hoá, quyền chọn hoặc hợp đồng tương lai khi giao dịch thua lỗ, hậu quả là mất 1% tổng vốn giao dịch. Điều này không chỉ giúp loại bỏ nguy cơ cháy tài khoản đối với một chuỗi giao dịch thua lỗ, mà còn giảm khối lượng cảm xúc và căng thẳng, để bạn có thể suy nghĩ và giao dịch với một tâm trí minh mẫn, không để cái tôi của bạn trở nên bướng bỉnh trong một trade thua.

Thua lỗ tiềm năng chính là phần "Risk" (rủi ro) trong tỷ lệ Risk:Reward; còn phần thưởng tiềm năng chính là "Reward". Cả hai đều phải được quản lý để giao dịch có lợi nhuận.

Nhìn vào điểm dừng lỗ so với mục tiêu lợi nhuận của bạn cho bất kỳ giao dịch nào, có thể cho bạn biết liệu rủi ro có đáng để chấp nhận hay không. Hầu hết các giao dịch chỉ đáng tham gia nếu bạn có tỷ lệ R:R ít nhất là 1:2 hoặc 1:3 dựa trên kế hoạch của bạn để quản lý giao dịch sau khi vào lệnh.

Phần thưởng của bạn càng cao so với rủi ro của bạn, thì bạn vẫn kiếm được tiền dù tỷ lệ chiến thắng của bạn có thấp đi chăng nữa.

Mục tiêu lợi nhuận tính từ điểm vào lệnh là nơi bạn dự đoán mức giá đó có thể đạt được nếu giao dịch chiến thắng, là nơi có lợi nhuận tối đa tiềm năng và có thể được sử dụng để thiết lập phần thưởng theo tỷ lệ của bạn. Bạn có thể tối đa hoá lợi nhuận tiềm năng bằng cách nắm bắt một xu hướng lớn linh hoạt và không giới hạn khả năng chốt lời với lệnh trailing stop loss. Bằng cách chỉ thoát ra khi giá đảo chiều, bạn có thể tạo ra các trade thắng lớn hơn và phần thưởng tối đa.

Về mặt tâm lý, để tạo ra một tỷ lệ R:R tốt, bạn cần phải rất kiên nhẫn với các trade thắng và cho chúng đủ không gian cũng như cơ hội để phát huy tối đa khả năng chốt lời, nhưng đồng thời cũng không được cố chấp với các trade thua và phải thoát lệnh ngay lúc mà giao dịch được chứng minh là sai, dựa trên điểm dừng lỗ của bạn.

Công thức tính rủi ro cháy tài khoản cho thấy xác suất mà một trader có thể mất đủ số vốn giao dịch của họ đến mức lợi nhuận thu về là hoà vốn hoặc gần bằng không đối với tài khoản đó. Khái niệm về rủi ro cháy tài khoản xuất phát từ thế giới cờ bạc, nhưng đã phát triển để chỉ ra rủi ro cho các trader trên thị trường tài chính.

Công thức tính rủi ro cháy tài khoản là: ((1 - (W - L)) / (1 + (W - L))) U

Trong đó:

Mục tiêu của quản lý rủi ro là giữ cho các tổn thất riêng lẻ ở mức nhỏ, hạn chế tổng mức rủi ro tại một thời điểm và loại bỏ nguy cơ cháy tài khoản.

>> Đọc thêm bài hay: https://traderviet.org/t/68602/

Một trong những sai lầm của các trader mới đó là họ không bao giờ phát triển một bộ lọc để cho phép họ xem điều gì thực sự quan trọng trên thị trường tài chính. Phần lớn những gì một trader mới tiếp xúc chỉ là tín hiệu nhiễu thuần tuý. Tín hiệu nhiễu chỉ dẫn đến sự bối rối và thất vọng. Những gì trader phải tìm kiếm là các tín hiệu!

Tín hiệu cho bạn biết khi nào nên mua và khi nào nên bán để kiếm lợi nhuận. Tín hiệu nhiễu không cho bạn biết gì ngoài thông tin... và nếu thông tin đó không thể được sử dụng để kiếm tiền trên thị trường thì đó không phải là một tín hiệu.

Mục đích thực sự của việc backtest hệ thống và nghiên cứu các mô hình giá trong quá khứ là để tìm ra các nguyên tắc có trong hành động giá lịch sử của thị trường. Các nguyên tắc của nỗi sợ, lòng tham và cái tôi cùng với cung-cầu là nguyên nhân cơ bản của các xu hướng và thị trường đi ngang. Các trader có lợi nhuận có thể tìm kiếm và phát hiện các tín hiệu mang lại lợi thế cho họ so với các trader bị cuốn vào các giao dịch gây nhiễu từ cảm xúc của chính họ.

Khả năng lọc tín hiệu nhiễu là một kỹ năng cũng quan trọng như việc tìm ra các tín hiệu. Đại đa số các trader và nhà đầu tư đều thấy mình bị vây quanh bởi các tín hiệu nhiễu. Hãy tìm các tín hiệu mạnh mẽ và kết hợp chúng vào kế hoạch giao dịch, sau đó lợi nhuận sẽ tìm đến bạn!

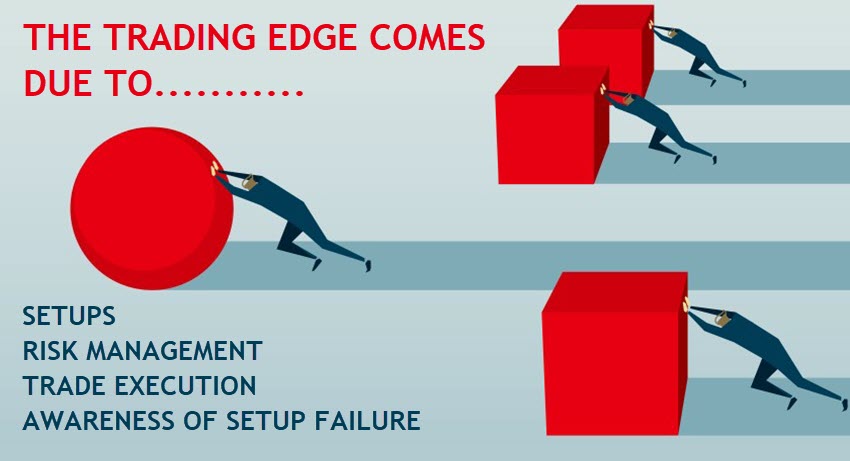

Nhiều trader không hiểu ý nghĩa của việc có lợi thế trong trading là gì. Một lợi thế trên thị trường chỉ đơn giản là thứ mà theo thời gian, các giao dịch thắng của bạn tăng lên nhiều hơn các giao dịch thua của bạn. Có những lợi thế tiềm năng trong mọi thị trường và trong từng khung thời gian, từ scalping đến đầu tư giá trị.

Vậy thế nào là có một lợi thế?

Nếu một trader hoặc nhà đầu tư có lợi thế, họ sẽ có nhiều khả năng sinh lời hơn những người tham gia thị trường khác. Lợi nhuận của họ đa phần xuất phát từ những sai lầm, cảm xúc, cái tôi hoặc sự thiếu kinh nghiệm của những trader khác. Việc backtest tín hiệu giao dịch hoặc phát triển một chiến lược dựa trên quy tắc tuỳ ý tạo ra chiến thắng lớn hoặc thua lỗ nhỏ, có thể mang lại lợi thế cho trader so với những người không có sự chuẩn bị. Một lợi thế là bất kỳ loại lợi thế nào có thể giúp một người hoặc hệ thống vượt trội hơn những người hoặc hệ thống khác theo thời gian.

Lợi thế giao dịch không có nghĩa là bạn thắng trong mọi giao dịch, mà nó có nghĩa là theo thời gian, lợi thế của bạn phát huy tác dụng và bạn có lợi nhuận. Ví dụ tốt nhất về lợi thế chính là sòng bạc vs con bạc. Sòng bạc là một doanh nghiệp hoạt động dựa trên lợi thế toán học so với các con bạc.

Lợi thế giao dịch không cần phải quá cầu kỳ hay phức tạp, chỉ cần một thứ gì đó tối đa hoá chiến thắng và giảm thiểu thua lỗ để tạo ra lợi nhuận khi lợi thế được phép phát huy một cách nhất quán theo thời gian. Nếu bạn không có lợi thế trên thị trường thì bạn chẳng khác gì một con bạc. Điều quan trọng là đừng nhầm lẫn giữa việc trở thành một con bạc may mắn với việc trở thành một trader vĩ đại. Chỉ giao dịch khi lợi thế của bạn hiện diện nhé!

>> Đọc thêm bài hay: https://traderviet.org/t/64227/

Tôi đã chứng kiến nhiều người đến và đi trong những năm qua. Có người thì muốn làm giàu nhanh từ trading, những người khác thì muốn tìm một công thức ma thuật để thành công và cố chấp nghĩ rằng các trader giàu có đều sở hữu một Chén Thánh để kiếm tiền nhưng không chia sẻ nó với bất cứ ai.

Nhưng sự thật là trading giống như trở thành một doanh nhân vậy - dám chấp nhận rủi ro, được thưởng khi đúng và mất tiền khi sai. Lợi nhuận đến từ các nhà giao dịch thua lỗ, vì vậy bạn phải chọn đúng phe vào đúng thời điểm để kiếm tiền trên thị trường. Các bước đầu tiên là tạo ra một quy trình có hệ thống được định lượng để kiếm lợi nhuận, quản lý quy mô rủi ro và tuân theo kế hoạch giao dịch của bạn một cách kỷ luật.

Hãy dành thời gian để học giao dịch trước khi bạn thực hiện giao dịch đầu tiên của mình. Thị trường sẽ không đi đâu cả và bạn không cần phải vội vàng tham gia cho đến khi bạn hoàn toàn sẵn sàng.

Hãy đặt mục tiêu cụ thể với thời gian biểu để bạn biết mình đang ở đâu trong hành trình trading của bạn. Một khi bạn có được quy trình, kỷ luật và quản lý rủi ro phù hợp, chỉ có thời gian sẽ tách bạn khỏi giao dịch có lợi nhuận trong dài hạn. Tuy nhiên, bước đầu tiên là phải sống sót trong lúc đang học hỏi và tránh nguy cơ bị hủy hoại về tài chính hoặc tinh thần, khiến bạn rời khỏi trò chơi quá sớm!

Đừng quên THẢ TIM, SHARE "VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Sau đây là chia sẻ của Steve Burns trên trang newtraderu.com.

Steve Burns là trader chuyên nghiệp với vài thập kỷ kinh nghiệm giao dịch. Với ngần ấy thời gian chinh chiến trên thị trường chắc chắn sẽ tích luỹ cho ông những bài học kinh nghiệm vô cùng đáng giá không chỉ cho trader nói chung, mà còn cho trader newbie nói riêng.

Hãy cùng xem 5 điều mà Steve Burns ước ông đã biết khi mới bắt đầu giao dịch là gì nhé!

***

Sau đây là 5 bài học quan trọng nhất mà tôi đã học được từ rất sớm trong trading, hy vọng chúng có thể giúp những người mới bắt đầu hoặc những trader đang nản chí với sự nghiệp trading của mình.

1. Hãy trade nhỏ khi bạn đang bắt đầu

Khi bạn bắt đầu với tư cách là một trader mới:

"Hãy trade nhỏ bởi vì đó là lúc bạn còn nhiều va vấp. Hãy học hỏi từ những sai lầm của bạn." - Richard Dennis

Các trader mới nên học những bài học đầu tiên của họ với một tài khoản nhỏ. Sự thôi thúc giao dịch càng lớn càng tốt với ước mơ kiếm tiền nhiều và nhanh hầu như luôn là con đường dẫn đến thất bại, ngay cả khi bạn gặp may mắn sớm. Hãy bắt đầu từ tốn và chậm rãi khi bạn phát triển một hệ thống giao dịch với lợi thế mà bạn có thể thực hiện cùng kỷ luật.

Đây là lý do tại sao việc giao dịch với phần lớn số vốn của bạn trong một giao dịch là rất nguy hiểm.

Hình ảnh dưới đây cho thấy sự phá huỷ vốn, không chỉ đối với chuỗi thua, mà còn đối với chuỗi 10 giao dịch với winrate 10%; xen kẽ giữa thắng và thua.

Có rất nhiều điều khiến các trader mới thất bại, nhưng một trong những lý do chính khiến các trader thua lỗ là vì họ không hiểu được phép toán của sự phá huỷ vốn. Bạn càng có nhiều vốn rủi ro cho mỗi giao dịch, thì bạn càng nhanh chóng mất nó trong các trade thua. Một khi vốn của bạn đã cạn, bạn phải mất một khoản lợi nhuận lớn hơn những gì bạn đã mất ban đầu để được hoà vốn.

- Một khoản lỗ 10% yêu cầu lợi nhuận 11% để hoà vốn

- Một khoản lỗ 20% yêu cầu lợi nhuận 25% để hoà vốn

- Một khoản lỗ 50% yêu cầu lợi nhuận 100% để quay trở lại vạch xuất phát

- Mạo hiểm 1% số vốn của bạn cho mỗi giao dịch khiến bạn mất 10% sau 10 giao dịch

- Mạo hiểm 5% số vốn của bạn cho mỗi giao dịch khiến bạn mất 50% sau 10 giao dịch

2. Quản lý rủi ro nên là ưu tiên số #1 của bạn

"Chìa khoá để tồn tại lâu dài và thịnh vượng có liên quan rất nhiều đến các kỹ thuật quản lý vốn được kết hợp vào hệ thống kỹ thuật." - Ed Seykota

Quản lý rủi ro là các thông số cụ thể mà trader đưa ra khi giao dịch để hạn chế thiệt hại trên các vị thế đi ngược lại với họ. Dừng lỗ, đinh cỡ vị thế và trailing stop là tất cả các cách để quản lý rủi ro trong trading.

Ý nghĩa của lệnh stoploss

Lệnh stoploss có ý nghĩa như tên của nó: "stop your loss" (ngăn chặn thua lỗ của bạn). Stoploss đặt rủi ro được xác định trước cho giao dịch của bạn ở một mức giá cụ thể. Bạn biết mức giá mà bạn sẽ thoát ra khi vào lệnh. Dừng lỗ là mức giá rủi ro được định lượng của bạn, sẽ cho bạn biết một giao dịch là trade thua nếu giá đi xa hơn điểm dừng lỗ đó.

Bước đầu tiên để xác định mức dừng lỗ của bạn trong một giao dịch là xác định "Nếu cú trade này có diễn ra thuận lợi với tôi thì giá không nên đi đến ngưỡng cụ thể này, cú trade sẽ khó có thể thành công và tôi sẽ cần phải thoát ra." Một điểm dừng lỗ phải có đủ không gian để bạn không bị stopout với những hành động giá thông thường, nhưng phải ở mức giá thực tế có ý nghĩa, cho thấy hành động giá không còn ủng hộ với quan điểm ban đầu của bạn.

Một trong những nguyên tắc đơn giản mà trader có thể tuân theo để đảm bảo thành công lâu dài là không bao giờ mạo hiểm hơn 1% tài khoản giao dịch cho bất kỳ cú trade nào. Điều này không có nghĩa là giao dịch với 1% vốn tài khoản của bạn dưới dạng quy mô vị thế hay 1% chuyển động của hành động giá. Điều đó có nghĩa là điều chỉnh kích thước stoploss và vị thế của bạn dựa trên độ biến động của cổ phiếu, tiền tệ, hàng hoá, quyền chọn hoặc hợp đồng tương lai khi giao dịch thua lỗ, hậu quả là mất 1% tổng vốn giao dịch. Điều này không chỉ giúp loại bỏ nguy cơ cháy tài khoản đối với một chuỗi giao dịch thua lỗ, mà còn giảm khối lượng cảm xúc và căng thẳng, để bạn có thể suy nghĩ và giao dịch với một tâm trí minh mẫn, không để cái tôi của bạn trở nên bướng bỉnh trong một trade thua.

Tỷ lệ Risk:Reward

Thua lỗ tiềm năng chính là phần "Risk" (rủi ro) trong tỷ lệ Risk:Reward; còn phần thưởng tiềm năng chính là "Reward". Cả hai đều phải được quản lý để giao dịch có lợi nhuận.

Nhìn vào điểm dừng lỗ so với mục tiêu lợi nhuận của bạn cho bất kỳ giao dịch nào, có thể cho bạn biết liệu rủi ro có đáng để chấp nhận hay không. Hầu hết các giao dịch chỉ đáng tham gia nếu bạn có tỷ lệ R:R ít nhất là 1:2 hoặc 1:3 dựa trên kế hoạch của bạn để quản lý giao dịch sau khi vào lệnh.

Phần thưởng của bạn càng cao so với rủi ro của bạn, thì bạn vẫn kiếm được tiền dù tỷ lệ chiến thắng của bạn có thấp đi chăng nữa.

Mục tiêu lợi nhuận tính từ điểm vào lệnh là nơi bạn dự đoán mức giá đó có thể đạt được nếu giao dịch chiến thắng, là nơi có lợi nhuận tối đa tiềm năng và có thể được sử dụng để thiết lập phần thưởng theo tỷ lệ của bạn. Bạn có thể tối đa hoá lợi nhuận tiềm năng bằng cách nắm bắt một xu hướng lớn linh hoạt và không giới hạn khả năng chốt lời với lệnh trailing stop loss. Bằng cách chỉ thoát ra khi giá đảo chiều, bạn có thể tạo ra các trade thắng lớn hơn và phần thưởng tối đa.

Về mặt tâm lý, để tạo ra một tỷ lệ R:R tốt, bạn cần phải rất kiên nhẫn với các trade thắng và cho chúng đủ không gian cũng như cơ hội để phát huy tối đa khả năng chốt lời, nhưng đồng thời cũng không được cố chấp với các trade thua và phải thoát lệnh ngay lúc mà giao dịch được chứng minh là sai, dựa trên điểm dừng lỗ của bạn.

Công thức tính rủi ro cháy tài khoản

Công thức tính rủi ro cháy tài khoản cho thấy xác suất mà một trader có thể mất đủ số vốn giao dịch của họ đến mức lợi nhuận thu về là hoà vốn hoặc gần bằng không đối với tài khoản đó. Khái niệm về rủi ro cháy tài khoản xuất phát từ thế giới cờ bạc, nhưng đã phát triển để chỉ ra rủi ro cho các trader trên thị trường tài chính.

Công thức tính rủi ro cháy tài khoản là: ((1 - (W - L)) / (1 + (W - L))) U

Trong đó:

- W = Xác suất chiến thắng

- L = Xác suất thua lỗ

- U = Số rủi ro giao dịch tối đa có thể được chấp nhận trước khi trader đạt đến ngưỡng cháy tài khoản

Mục tiêu của quản lý rủi ro là giữ cho các tổn thất riêng lẻ ở mức nhỏ, hạn chế tổng mức rủi ro tại một thời điểm và loại bỏ nguy cơ cháy tài khoản.

>> Đọc thêm bài hay: https://traderviet.org/t/68602/

3. Tập trung vào các tín hiệu giao dịch của bạn, bỏ qua các tín hiệu nhiễu

Một trong những sai lầm của các trader mới đó là họ không bao giờ phát triển một bộ lọc để cho phép họ xem điều gì thực sự quan trọng trên thị trường tài chính. Phần lớn những gì một trader mới tiếp xúc chỉ là tín hiệu nhiễu thuần tuý. Tín hiệu nhiễu chỉ dẫn đến sự bối rối và thất vọng. Những gì trader phải tìm kiếm là các tín hiệu!

Tín hiệu cho bạn biết khi nào nên mua và khi nào nên bán để kiếm lợi nhuận. Tín hiệu nhiễu không cho bạn biết gì ngoài thông tin... và nếu thông tin đó không thể được sử dụng để kiếm tiền trên thị trường thì đó không phải là một tín hiệu.

Mục đích thực sự của việc backtest hệ thống và nghiên cứu các mô hình giá trong quá khứ là để tìm ra các nguyên tắc có trong hành động giá lịch sử của thị trường. Các nguyên tắc của nỗi sợ, lòng tham và cái tôi cùng với cung-cầu là nguyên nhân cơ bản của các xu hướng và thị trường đi ngang. Các trader có lợi nhuận có thể tìm kiếm và phát hiện các tín hiệu mang lại lợi thế cho họ so với các trader bị cuốn vào các giao dịch gây nhiễu từ cảm xúc của chính họ.

“Tín hiệu là sự thật. Tín hiệu nhiễu là thứ khiến chúng ta phân tâm khỏi sự thật.” - Nate Silver

Khả năng lọc tín hiệu nhiễu là một kỹ năng cũng quan trọng như việc tìm ra các tín hiệu. Đại đa số các trader và nhà đầu tư đều thấy mình bị vây quanh bởi các tín hiệu nhiễu. Hãy tìm các tín hiệu mạnh mẽ và kết hợp chúng vào kế hoạch giao dịch, sau đó lợi nhuận sẽ tìm đến bạn!

4. Tập trung vào việc chỉ giao dịch lợi thế của riêng bạn

Nhiều trader không hiểu ý nghĩa của việc có lợi thế trong trading là gì. Một lợi thế trên thị trường chỉ đơn giản là thứ mà theo thời gian, các giao dịch thắng của bạn tăng lên nhiều hơn các giao dịch thua của bạn. Có những lợi thế tiềm năng trong mọi thị trường và trong từng khung thời gian, từ scalping đến đầu tư giá trị.

Vậy thế nào là có một lợi thế?

Nếu một trader hoặc nhà đầu tư có lợi thế, họ sẽ có nhiều khả năng sinh lời hơn những người tham gia thị trường khác. Lợi nhuận của họ đa phần xuất phát từ những sai lầm, cảm xúc, cái tôi hoặc sự thiếu kinh nghiệm của những trader khác. Việc backtest tín hiệu giao dịch hoặc phát triển một chiến lược dựa trên quy tắc tuỳ ý tạo ra chiến thắng lớn hoặc thua lỗ nhỏ, có thể mang lại lợi thế cho trader so với những người không có sự chuẩn bị. Một lợi thế là bất kỳ loại lợi thế nào có thể giúp một người hoặc hệ thống vượt trội hơn những người hoặc hệ thống khác theo thời gian.

Lợi thế giao dịch không có nghĩa là bạn thắng trong mọi giao dịch, mà nó có nghĩa là theo thời gian, lợi thế của bạn phát huy tác dụng và bạn có lợi nhuận. Ví dụ tốt nhất về lợi thế chính là sòng bạc vs con bạc. Sòng bạc là một doanh nghiệp hoạt động dựa trên lợi thế toán học so với các con bạc.

Lợi thế giao dịch không cần phải quá cầu kỳ hay phức tạp, chỉ cần một thứ gì đó tối đa hoá chiến thắng và giảm thiểu thua lỗ để tạo ra lợi nhuận khi lợi thế được phép phát huy một cách nhất quán theo thời gian. Nếu bạn không có lợi thế trên thị trường thì bạn chẳng khác gì một con bạc. Điều quan trọng là đừng nhầm lẫn giữa việc trở thành một con bạc may mắn với việc trở thành một trader vĩ đại. Chỉ giao dịch khi lợi thế của bạn hiện diện nhé!

>> Đọc thêm bài hay: https://traderviet.org/t/64227/

5. Lập kế hoạch để tồn tại lâu dài và thành công với tư cách là một trader

Tôi đã chứng kiến nhiều người đến và đi trong những năm qua. Có người thì muốn làm giàu nhanh từ trading, những người khác thì muốn tìm một công thức ma thuật để thành công và cố chấp nghĩ rằng các trader giàu có đều sở hữu một Chén Thánh để kiếm tiền nhưng không chia sẻ nó với bất cứ ai.

Nhưng sự thật là trading giống như trở thành một doanh nhân vậy - dám chấp nhận rủi ro, được thưởng khi đúng và mất tiền khi sai. Lợi nhuận đến từ các nhà giao dịch thua lỗ, vì vậy bạn phải chọn đúng phe vào đúng thời điểm để kiếm tiền trên thị trường. Các bước đầu tiên là tạo ra một quy trình có hệ thống được định lượng để kiếm lợi nhuận, quản lý quy mô rủi ro và tuân theo kế hoạch giao dịch của bạn một cách kỷ luật.

Hãy dành thời gian để học giao dịch trước khi bạn thực hiện giao dịch đầu tiên của mình. Thị trường sẽ không đi đâu cả và bạn không cần phải vội vàng tham gia cho đến khi bạn hoàn toàn sẵn sàng.

Hãy đặt mục tiêu cụ thể với thời gian biểu để bạn biết mình đang ở đâu trong hành trình trading của bạn. Một khi bạn có được quy trình, kỷ luật và quản lý rủi ro phù hợp, chỉ có thời gian sẽ tách bạn khỏi giao dịch có lợi nhuận trong dài hạn. Tuy nhiên, bước đầu tiên là phải sống sót trong lúc đang học hỏi và tránh nguy cơ bị hủy hoại về tài chính hoặc tinh thần, khiến bạn rời khỏi trò chơi quá sớm!

Nguồn: newtraderu

Đừng quên THẢ TIM, SHARE "VÀ COMMENT để ủng hộ mình nhiều hơn nữa nhé!! Nice day cả nhà

Giới thiệu sách Trading hay

Phương Pháp Thực Chiến Hiệu Suất Cao Của Nhà Quán Quân Giao Dịch Tài Chính

Sách hướng dẫn phương pháp giao dịch hiệu suất cao của tác giả Robert Miner, người đã từng nhiều lần vô địch và đạt thứ hạng cao tại các cuộc thi trading toàn thế giới

Chỉnh sửa lần cuối:

Bài viết liên quan